Переоформить действующий жилищный кредит другого банка можно с помощью рефинансирования ипотеки в «ДельтаКредит». В результате заемщик получит сниженную процентную ставку и уменьшенный размер ежемесячного платежа.

- Условия программы

- Объекты для рефинансирования

- Кто может стать заемщиком

- Какие потребуются документы

- Как оформляется кредит

Условия программы

Новый кредит выдается на срок от 3 до 25 лет, по минимальной сумме устанавливается ограничение в размере 300 и 600 тыс. рублей для регионов и Москвы соответственно. При этом верхняя граница кредитования не должна превышать 85% от стоимости жилья. В залог передается кредитуемый объект недвижимости.

С момента подписания текущего ипотечного договора должно пройти не менее 6 месяцев.

При оформлении рефинансирования ипотечного кредита в 2018 году применяются следующие базовые процентные ставки (условия зависят от доли первоначального внесенного платежа):

- при оплате от 15 до 30% – ставка 11,25% годовых;

- при внесении от 30 до 50% переплата составит 11%;

- если заемщик оплатит взнос в размере 50% и выше то годовой процент снизится до 10,75%.

Преимуществом данной ипотечной программы является то, что заемщик может повлиять на стоимость кредита при помощи уникального сервиса «Назначь свою ставку». Если у клиента есть собственные средства, которые он может внести для погашения текущей задолженности, то действующая ставка гарантированно снижается на 0,5, 1 или 1,5 процентных пункта. В первом случае нужно погасить 1% от остатка долга, во втором – 2,5%, в третьем – 4%.

Рефинансирование ипотечного кредита

Сумма кредита

от 300 тысяч рублей до

85% стоимости жилья

сроки кредита

от 3 до 25

лет

ставка кредита

от 10,75%

годовых

* — возможность подключит сервис «Назначь свою ставку»

К минусам продукта можно отнести расходы на оплату услуг оценщика и страхование. Последнее оформляется на добровольной основе, но отказ влечет за собой удорожание стоимости кредита. Так, минимальные ставки действуют только при подключении страхового полиса, покрывающего риски, связанные с жизнью и здоровьем заемщика, повреждением имущества и утратой права собственности. В случае отказа даже от одного из перечисленных видов страхования ставка может возрасти на 1–4 п.п.

Если в течение трех месяцев заемщик не предоставит документального подтверждения целевого использования полученных средств, процент по кредиту вырастет на 3 пункта.

Объекты для рефинансирования

Банк может погасить текущий кредит, если первоначальный он был предоставлен на приобретение или строительство следующих объектов:

- квартира;

- последняя или отдельная доля квартиры, выделенная комната;

- апартаменты.

Указанные виды недвижимости должны быть оформлены в качестве залога по действующей ипотеке. Кроме этого, рефинансируются кредиты, которые выдавались на покупку или строительство иных жилых помещений при условии, что в качестве залога предоставлялась имеющаяся недвижимость.

Для оформления рефинансирования заемщик должен подтвердить целевое использование средств, которые были предоставлены при получении действующего кредита.

Кто может стать заемщиком

По продукту предусмотрены определенные условия для участников сделки:

- возможно привлечение до 3 созаемщиков (как из числа родственников, так и сторонних лиц);

- гражданство России необязательно;

- возрастной ценз: 20 лет – на дату выдачи, 65 лет – на дату погашения;

- наличие трудоустройства;

- положительная кредитная история;

- не требуется предоставление военного билета.

Заемщик может быть учредителем компании, индивидуальным предпринимателем или наемным работником. Особый подход применяется к клиентам, которые получают оплату труда на карту «Росбанка» («ДельтаКредит» является его дочерним предприятием). Для этой категории заемщиков устанавливаются льготные процентные ставки, а списание ежемесячного платежа можно проводить с зарплатной карточки.

Какие потребуются документы

Переоформление действующего жилищного кредита предполагает 3 пакета документов: по заемщику, по объекту недвижимости и по текущей задолженности. Так, от клиента и других лиц, участвующих в сделке, понадобится:

- Заявление-анкета.

- Паспорт.

- Документы, в которых указывается доход клиента. Для сотрудников предприятий – справка по форме банка или 2НДФЛ, для предпринимателей – налоговая декларация с пометкой о принятии, для учредителей – управленческая отчетность.

- При наличии – копия трудовой книжки или контракта.

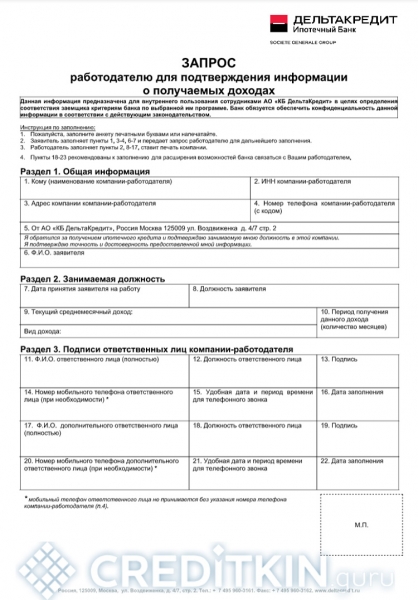

Скачать чистые бланки можно здесь: справка о доходах и анкета заемщика.

Справка о доходах по форме банка

В рамках специальной программы «Кредит по одному документу» можно оформить заявку без подтверждения занятости и дохода. Упрощенный порядок оформления предполагает, что процентная ставка переплаты будет увеличена на 1,25 п.п.

По недвижимому имуществу необходимо предъявить свидетельство о праве собственности или документ, заменяющий его, и кадастровый паспорт объекта. Также определенные требования предъявляются к залоговой жилплощади. Это должна быть ликвидная жилплощадь, находящаяся в удовлетворительном состоянии, пригодная для комфортного использования и проживания. Вся документация должна соответствовать законодательному порядку.

Дополнительно клиенту потребуется предоставить действующий кредитный договор, график платежей и реквизиты для погашения долга. Если в базе кредитных историй отражена некорректная информация по текущему займу, банк может затребовать справку об остатке задолженности и отсутствии просроченных платежей. Такой документ можно получить в том банке, где оформлялся действующий ипотечный договор. Справка действительна не более 30 дней.

Как оформляется кредит

Процедура переоформления ипотеки через «ДельтаКредит» осуществляется в несколько этапов:

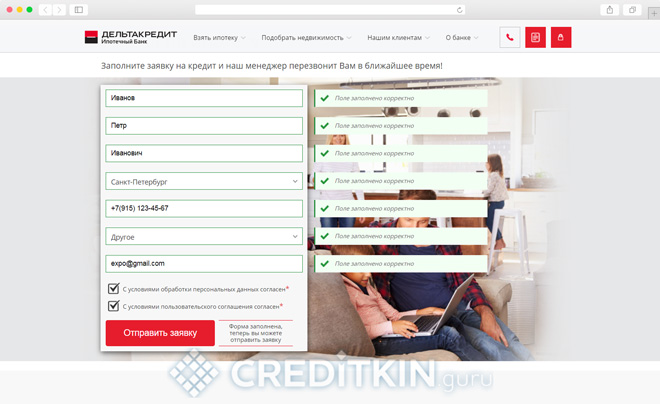

- Отправляется первичная заявка на рефинансирование (на сайте или в отделении банка).

- Клиент уведомляется о предварительном решении и необходимом пакете документов.

- После подачи полного перечня бумаг банк рассматривает заявку в течение 3 дней.

- При положительном решении, после подписания кредитной и страховой документации, происходит погашение текущей задолженности в полном объеме и переоформление залога в пользу нового кредитора.

Перекредитование действующей ипотеки в банке «ДельтаКредит» позволит снизить процентную ставку и сэкономить на переплате. По продукту предусмотрены лояльные требования к заемщику и минимальный пакет документов. При подключении дополнительных услуг клиент сможет самостоятельно повлиять на размер ставки. Кроме этого, клиент может подать заявку на уменьшение процентной ставки в личном кабинете «ДельтаКредит» в разделе «Изменение условий договора». Срок рассмотрения подобных обращений занимает до 1 месяца.

Онлайн заявка на кредит с Pinpay.ru Нужен кредит без залога, справок и поручителей? Удобно и быстро денег достать можно — взять взаймы!

Онлайн заявка на кредит с Pinpay.ru Нужен кредит без залога, справок и поручителей? Удобно и быстро денег достать можно — взять взаймы!