Банк «Северный морской путь» – финансовое учреждение России. Находится в топ-50 крупнейших банков Российской Федерации. Главные руководители – братья Аркадий и Борис Ротенберги. У финансового учреждения свыше 100 офисных подразделений в более чем 40 российских городах. Основное подразделение располагается в городе Москве.

Рейтинг надежности «СМП Банка»

Высокий уровень надежности организации подтверждает Национальное рейтинговое агентство (уровень АА, то есть, отличный показатель кредитоспособности – уровень № 2). Кроме того, рейтинговая система «Эксперт РА» ставит банковскому учреждению уровень А+ (то есть, довольно высокий показатель кредитоспособности, стабильный прогноз).

Ведя свою кредитную политику, банковская организация практикует консервативный подход. Основные принципы – это, само собой, надежность и стабильность. Такой стратегический подход способствует постепенному развитию всей банковской группы вот уже на протяжении многих лет. В конце 2015-го года показатель ее реальной выручки равнялся 9 млрд рублей. Кроме того, тогда же произошел рост общего кредитного портфеля – на целый 41%.

Если говорить о капитале банковской организации, то поступление (докапитализация) денежных средств от АСВ – ОФЗ на сумму приблизительно 4,6 млрд рублей, и докапитализация на 2,34 млрд рублей в июне 2016-го года, сделало его довольно внушительным и солидным – теперь он составляет более 30 млрд рублей.

История банковского учреждения

Полное название финансовой организации расшифровывается как «Северный Морской Путь» (сокращенное – «СМП»). Учреждение прошло регистрационный процесс в 2001-м году в столице России – Москве. Форма на период создания – ООО. Важно не забывать о том, что позднее она была изменена. Его членами в то время были 5 компаний. Здесь стоит отметить следующий важный момент: у каждой фирмы была доля, составляющая 20%. В 2007-м году кредитной организацией была получена официальная банковская лицензия Центробанка РФ. Летом 2009-го года изменилась форма банка – он стал ОАО. В таковой форме банк остается и по сегодняшний день.

Осенью того же года финансовая организация «СМП» включила в свой состав «МБТС-Банк». На тот момент у Ротенбергов и Калантырского имелся и Башкирский «Инвесткапиталбанк» (его купили за год до рассматриваемых событий, позднее банк вошел в общую структуру «СМП»). Узнать БИК можно на официальном сайте «СМП Банка».

20-го мая 2014-го года учреждением были куплены практически все акции «Мособлбанка», а также 99% акций ФББ, 100% акций «Инресбанка». Данные покупки были осуществлены с учетом решения российского Центробанка – последний принял решение санировать вышеупомянутые финансовые учреждения с помощью «СМП». На данные задачи банковской организации выдали кредит от «АСВ», сумма которого составила 96,8 млрд рублей. Срок – десять лет. Само «АСВ» взяло эти деньги у Центробанка. Санация трех финансовых организаций – крупнейшая процедура со времен санации «Банка Москвы» – тогда кредитному учреждению «ВТБ» было выдано 295 млрд рублей. Кроме того, у «СМП Банка» появится крупнейшая филиальная сеть, с учетом всех санируемых банковских учреждений.

Проблемы банка: введение санкций

В 2014-м году США и Евросоюз ввели в отношении руководителей банка санкции. После этого платежными системами Visa и MasterCard была произведена блокировка транзакций по карточкам финансового учреждения. Через несколько дней обе платежные системы изменили ранее принятое решение, и «заморозка» была снята.

В апреле того же года американское руководство ввело дополнительные санкции против российской структуры и ее руководителей. В перечне этих структур есть и банковская организация «СМП».

Каковы нынешние показатели банка

На ноябрь 2016-го года хозяин 43% банковских акций – Борис Ротенберг, 49% — его брат, Аркадий Ротенберг. Здесь важно сказать следующее: Аркадий Ротенберг владеет не только рассматриваемой нами организацией, но и иными структурами. Кроме того, он руководитель хоккеистов – «динамовцев», а его брат Борис – президент футбольной команды с точно таким же названием. Оставшаяся часть акций – 4% у Елены Рузяк, еще 1% с небольшим – у акционеров-миноритариев.

У рассматриваемой нами организации есть не только расположенный в столице страны головной офис, но и различные региональные отделения. Кроме того, в структуру банка входят 6 филиалов, приблизительно 90 офисов дополнительного типа (большая часть из которых располагается в Москве и МО). Есть еще кредитно-кассовые (их 8) и операционные офисы (12).

Чтобы оптимизировать местную и столичную сеть продаж, в 2015-м году финансовое учреждение закрыло 4 допофиса и два офиса операционного типа. К осени следующего года рабочий персонал организации насчитывал приблизительно 2,1 тысяч человек. Количество банкоматов финансовой организации – около четырехсот аппаратов.

Показатели 2016-го года таковы: произошло сокращение активов нетто финансового учреждения. Оно составило 14% или 60 млрд рублей. К первому январю прошлого года показатель был равен 358 млрд рублей. Показатели снизились из-за того, что сократились объемы кредитования межбанковского типа.

В конфигурации пассивов показатель в 40% – это остатки со всех счетов граждан (приблизительно 80% денежных средств – это депозиты, срок которых составляет от одного до трех лет). Еще примерно 30% – это деньги, полученные с помощью соответствующего рынка (с учетом не только отечественных финансовых учреждений, но и вложений от Центробанка РФ). 13% – денежные накопления юридических лиц, примерно 8% – личные сбережения (речь идет о капитале). И еще 9% — это деньги, привлеченные при помощи персональных ценных бумаг.

Банковский капитал

Этот показатель составляет примерно 29 млрд рублей (8%). Из них около 33% – уставной капитал. Личные накопления – это еще и займы субординированного типа (сумма равна пяти миллиардам рублей).

Огромная база по пользователям, стабильный показатель оборотов по пользовательским счетам – диапазон составлял примерно 250-300 млрд каждый месяц. Практически вся клиентская база – это строительный сектор, а также финансовое посредничество и торговая сфера.

Здесь стоит подметить такой важный момент: за период отчетности банком был увеличен уставной капитал в 2,2 млрд рублей. Для этого были размещены стандартные именные бездокументарные акции. Их число – 1 376 235 тыс. штук. Их формальная цена составляла 1 рубль 72 копейки (за одну акцию).

В 2014-м году Агентством по страхованию вкладов были предоставлены кредиты, размер которых составил около 97 млрд рублей и 20 млрд рублей. Срок составил десять дет, ставка – 0,50% годовых. Спустя ровно год первый займ продлили еще на два года. В этот же период группа получила решение АСВ. Ей предоставили дополнительное финансирование, сумма кредита – около 12 млрд рублей (срок – 12 лет, ставка идентична предыдущей).

Практически все активы нетто пришлись на отданные МБК (52%). Показатель кредитного портфеля был равен 23% активов, финансов и иных активов – около 10%.

Нынешние показатели кредитного портфеля банка

Показатель кредитного портфеля на январь прошлого года был равен 83 млрд рублей. То есть, произошло увеличение на 11,8% либо на 8,9 млрд рублей (если брать в расчет все показатели). Из всей портфельной структуры около 85% — это ссуды корпоративного типа. Здесь крайне важно отметить небольшое снижение в динамике розничной доли. Так, ровно год назад ее показатель равнялся 12%. Если говорить про розничный ссудный портфель, то здесь явный лидер – это ипотечные займы (приблизительно 60%). На потребительские займы отводится лишь 30%. Как правило, кредитный портфель является среднесрочным. Показатель невыплаченного долга на январь прошлого года составил консервативное значение – примерно 4,3% (а еще год назад он был 5%).

Резервирование по портфелю теперь целиком закрывает портфель обесцененных ссуд – показатель равен 6,3% (вначале временного отрезка – 5%). Обеспечением кредитного портфеля выступает имущество, стоимость которого равна 57 млрд рублей (это примерно 68% от всего кредитного портфеля). Сама конфигурация рассматриваемого портфеля такова: главные доли – это строительный процесс, сделки с недвижимостью, а также государственный сектор.

Вклады в ценные бумаги – около 30 млрд рублей (то есть, 8% нетто-активов). Портфель состоит почти из одних облигаций:

- 23% – корпоративные облигации зарубежных эмитентов.

- 35% отводится на ОФЗ и ОБР.

- 30% – бумаги, отданные в РЕПО.

Малая часть портфеля – акции фирм России.

Если рассматривать внутренний рынок кредитования между банками, здесь финансовая организация «СМП» проводит активную работу, причем делает это не только как дебитор, но и как кредитор. Банковская организация показывает существенные обороты по транзакциям с валютой, выступает в роли маркетмейкера на валютном рынке. Средние показатели составляют 2,5 трлн рублей.

В конце 2016-го года чистая выручка банка равнялась 467 млн рублей по РСБУ. Было отмечено падение прибыли по сравнению с предыдущим годом (тогда этот показатель превысил отметку в 700 миллионов рублей). Но удивляться этому не стоит – в стране непростая экономическая ситуация, и сложно сейчас любому российскому банку, даже такому крупному, как «СМП».

Кто руководит «СМП Банком»

Главный владелец организации – Аркадий Ротенберг. Руководство выглядит следующим образом:

- Совет директоров состоит из Оболенского (является председателем), Абрамова, Левковского, Бориса Ротенберга, Смирнова.

- Правление состоит из президента и руководителя – Александра Левковского, Игоря Гальперина, Алексея Илюшенко, Андрея Костина.

Какие услуги предлагает банковская организация своим клиентам

Банком обслуживается огромное количество пользователей. Это и физические лица, и различные организации. Услугами финансового учреждения пользуются разные бюджетные учреждения, ведомства, разные предприятия. Кроме того, банк сотрудничает с автодилерами, строительными компаниями, различными медицинскими клиниками и так далее.

На официальном сайте доступно рассказано обо всех предлагаемых услугах

Банковская организация «СМП» предлагает своим клиентам самый разный ассортимент предлагаемых услуг.

Услуги для персональных пользователей:

- Потребительский кредит.

- Ипотечное кредитование.

- Автокредитование.

- Депозиты.

- Переводы денежных средств.

- Выпуск карт различного типа.

- Оказание брокерских и иных услуг.

Если говорить про отзывы об услугах банковской организации, то они, в целом, положительные. Само собой, встречаются и отрицательные, но большая часть обслуживающихся в банке клиентов довольна. В этом можно убедиться, изучив интернет.

Услуги для юридических лиц:

- Оказание расчетно-кассового обслуживания.

- Вклады.

- Выдача займов.

- Лизинг.

- Осуществление транзакций внешнеторгового типа.

- Выдача корпоративных карт.

- Участие в зарплатных проектах.

- Многое другое.

Главные задачи финансовой организации заключаются в следующем:

- Привлекать вклады.

- Открывать и вести клиентские счета.

- Выдавать займы и обеспечения.

- Проводить расчетно-кассовое обслуживание.

- Осуществлять транзакции с ценными бумагами и зарубежной валютой.

- Получение консультации у банковского специалиста.

Если вам необходимо срочно связаться с техподдержкой банка, телефон горячей линии всегда к вашим услугам. Просто наберите:

- Номер 8 800 555-2-555 (номер бесплатный).

- Номер 8 495 981-81-81 (если звоните из другого государства).

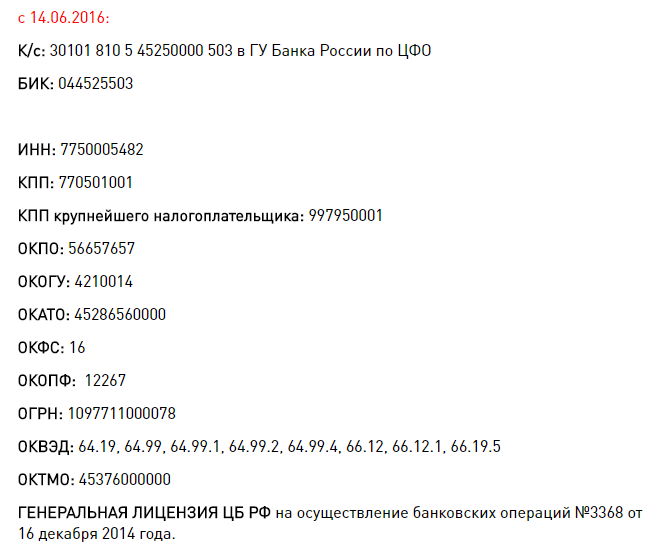

Также вы можете заказать ответный звонок из банковской организации на то время, которое удобно непосредственно для вас. Реквизиты банка также указаны на официальном сайте СМП Банка – в соответствующем разделе.

Реквизиты СМП Банка

Таким образом, из нашей статьи вы узнали о том, что представляет собой «СМП Банк», лицензия отозвана или нет (нет). Надеемся, что информация оказалась для вас полезной, и вы смогли извлечь из нее что-то новое для себя!

Онлайн заявка на кредит с Pinpay.ru Нужен кредит без залога, справок и поручителей? Удобно и быстро денег достать можно — взять взаймы!

Онлайн заявка на кредит с Pinpay.ru Нужен кредит без залога, справок и поручителей? Удобно и быстро денег достать можно — взять взаймы!