АОКБ «Банк торгового финансирования» считается средним по величине активов банком. Он занимает 310 позицию в списке всех кредитных организаций страны. Компания работает на финансовом рынке 25 лет. Прежнее название КБ «Фили». Месторасположение банка – г. Москва. Имеет 6 офисов, 17 платежных устройств. Среднесписочная численность сотрудников 214 человек. Собственники компании – частные лица.

Кредитная организация имеет лицензию Банка РФ на проведение банковских операций. Последняя замена лицензии была произведена 17.04.2017 г. Компания является участником системы страхования вкладов.

Основные направления деятельности:

- Торговое финансирование. Экспортное, предэкспортное финансирование, кредитование импорта, валютный контроль.

- Предоставление синдицированных ссуд.

- Привлечение средств в депозиты, РКО.

- Эквайринговое обслуживание.

- Осуществление функций финансового консультанта.

- Услуги физическим лицам – привлечение средств во вклады, расчетно-кассовое обслуживание, кредитование, оформление пластиковых карт, валютно-обменные операции и т. д.

Основной источник финансирования – вклады физических лиц. Капитал кредитной организации 490 млн. р. Кредитная организация является на данный момент действующей, но по показателям работы она имеет финансовые трудности.

Проблемы банка

Проблемы банка начались с конца февраля 2017 г. Тогда кредитная организация прекратила оформлять новые вклады и осуществлять пополнение ранее действующих депозитов. По полученным из компании сведениям, в банке наблюдается избыток ликвидности, поэтому ЦБ наложил ограничение на прием денежных средств. Официальная информация отсутствует.

Динамика финансовых показателей банка

«Банк Торгового Финансирования» считается розничным, т. е. основными источниками формирования активов являются привлекаемые от населения вклады и депозиты юридических лиц, главное направление размещения ресурсов – кредитование частных лиц и предприятий малого и среднего бизнеса. Это подтверждают данные по кредитному портфелю. По состоянию на 01.10.2017 он составил 2,9 млрд. р., вклады населения составили 2,6 млрд. р.

Активы банка по состоянию на 01.10.2017 г. составляют 4,44 млрд. р., по сравнению с 01.10.2016г. они уменьшились на 26,72%. Высоколиквидные активы снизились с 1,14 млрд. р. до 0,41 млрд. р. или на 64%. Это произошло из-за снижения корсчетов НОСТРО, уменьшения межбанковских кредитов.

Дополнительно произошло снижение вкладов частных лиц: вклады на срок более года за аналогичный период снизились на 20%, вклады сроком до года снизились на 43%, депозиты юридических лиц на 43,9%. Резкое снижение источников ресурсов произошло на фоне увеличения обязательств по уплате процентов, просрочки с 20 млн. р. до 60 млн. р.

Соотношение уровня высоколиквидных активов и обязательств банка говорит о недостаточном запасе прочности компании. Показатели ликвидности свидетельствуют о снижении надежности банка. За последние 6 месяцев показатель текущей ликвидности снизился с 115,1% (на 01.04.2017 г.) до 65,2%(на 01.10.2017), при минимально допустимом размере 50%. Убыток компании 283 млн. р.

По состоянию на 01.10.2017 объем кредитного портфеля юридическим лицам снизился на 22%, физическим лицам на 11%, по межбанковским кредитам на 59%. Общая величина активов, приносящих доход, составила 3062 млн. р., снижение за год на 24,2%. Анализ обеспеченности кредитов показывает, что имущество, принятое в обеспечение по кредитам, составляет 3149 млн. р., при кредитном портфеле в 2878 млн. р., т. е. суды являются обеспеченными имущественными залогами.

За текущий год произошло резкое снижение прибыльности источников собственных средств. На данный момент показатель близок к критическому значению – 56,67%. Это произошло в связи с уменьшением источников собственных средств на 11,1%.

Показатели доли просроченных ссуд в портфеле банка и сумм резервов на возможные потери по ссудам являются стандартными по сравнению с другими банками.

Дополнительное снижение показателей работы кредитной организации наблюдается за октябрь 2017 по сравнению с сентябрем. Активы нетто снизились на 11,2 млн. р., кредитный портфель физическим лицам снизился на 11,9 млн. р., у юридических лиц снижение составило 34,2 млн. р. вклады физических лиц упали на 82 млн. р., межбанковские кредиты на 0,4 млн. р.

Основные нормативы изменения за месяц на 01.10.2017 г.:

- Н1 – достаточность капитала, снизился на 1,95% и составил 14,87%, при минимальном установленном значении в 8%.

- Н2 – мгновенная ликвидность, увеличился на 0,45%, составил 58,2%, минимальное значение 15%.

- Н3 – риск потери платежеспособности в течение месяца увеличился на 1,76% и составил 63,4% при минимуме 50%.

Переизбыток ликвидности вызван снижением кредитного портфеля, отсутствием вложений средств в иные операции, приносящие доход.

Все финансовые показатели имеют отрицательную динамику. Исключение составляют средства предприятий и организаций, они выросли за месяц на 66,5 млн. р., что составляет 9,75% по сравнению с данными на 01.09.2017 г. Банк имеет отрицательные показатели рентабельности активов, капитала. Рентабельность активов-нетто -8,89%, рентабельность капитала -53,03%.

На текущий момент в банке наблюдается тенденция к значительному ухудшению финансовых показателей, снижению нормативов. По оценке экспертов, устойчивость банка находится на отметке «Удовлетворительно». Компания должна предпринять срочные меры по выходу из сложившейся ситуации, не допустить дальнейшего снижения вкладов и депозитов, иначе финансовая ситуация становится критичной.

До сентября 2015 года рейтинговым агентством «Эксперт РА» банку был присвоен рейтинг кредитоспособности на уровне В+, что означало невысокий уровень кредитоспособности компании, ограничение запаса прочности, но наличие возможности исполнять обязательства в срок. 16.09.2015 рейтинг был отозван, наблюдение за ним снято. Причины отзыва рейтинга не оглашаются. Это могло быть расторжение договора кредитной организации с агентством, непредставление актуальной информации для анализа.

Проведение реорганизации в банке

В мае 2017 г. в компании произошла реорганизация. Из общества с ограниченной ответственностью банк преобразовался в Акционерное Общество Коммерческий банк «Банк Торгового Финансирования». До проведения реорганизации контрольный пакет акций был поделен между физическим лицом в размере 61,22% и 7 юридическими лицами. Собственниками компаний-акционеров банка на 100% являются физические лица. На сайте отсутствует обновленная информация о том, сменились ли собственники компании после ее реорганизации.

Преобразование банка в акционерное общество позволило разделить уставный капитал на определенное число акций, которое распределено между акционерами. Акционеры несут ответственность только в сумме принадлежащих им акций.

«Банк Торгового Финансирования» официальный сайт

Официальный сайт http://www.tfbank.ru. Страничка находится в рабочем состоянии. Предлагаются услуги частным клиентам, корпоративным клиентам, финансовым организациям.

В разделе «Частным клиентам» имеются подразделы вклады, кредитование, пластиковые карты, обмен валюты и т. д. Для корпоративных клиентов предлагаются услуги по кредитованию и торговому финансированию, депозиты, векселя, эквайринг и т. д.

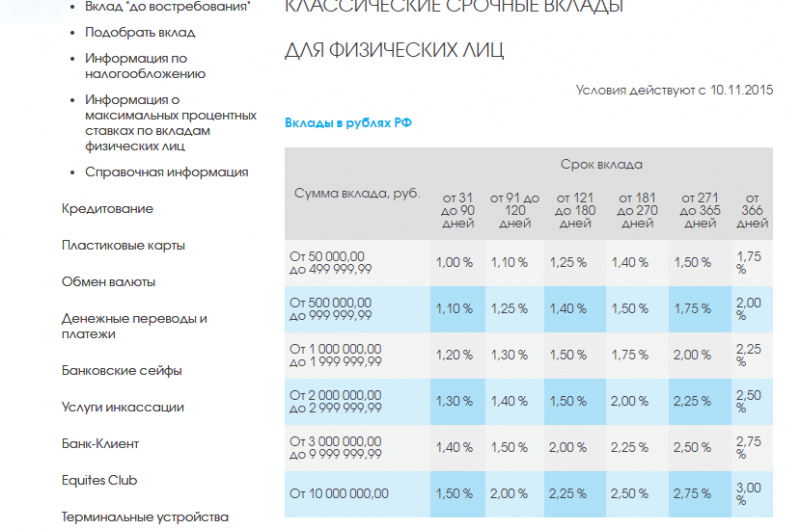

Вклады

На сайте не представлены виды вкладов для физических лиц, отсутствуют отдельные программы привлечения средств. Есть информация по классическим срочным вкладам. Максимальная процентная ставка у депозитов, срок которых более года. Она составляет 3% годовых для рублевых вкладов, для вкладов в долларах и евро 1% годовых, при вкладе от 10 млн. р.

Депозиты корпоративных клиентов размещаются с возможностью досрочного отзыва суммы, пополнения и частичного снятия, срочные безотзывные депозиты. Минимальная величина депозитов 350 тыс. р., максимальная процентная ставка 9,65%.

Кредитование и торговое финансирование

Конкретные кредитные программы банка отсутствуют. Имеется только общее положение по кредитованию, требования к заемщику, документам. Предложений от банка по кредитам для физических лиц и корпоративных клиентов нет.

В общей информации имеются данные, что кредиты частникам предоставляются на приобретение недвижимости, потребительские займы, оформляются кредитные карты. Для корпоративных клиентов предлагаются услуги торгового финансирования:

- кредитование производственной деятельности предприятий;

- финансирование экспорта/импорта;

- работа с аккредитивами;

- предоставление гарантий;

- осуществление валютного контроля.

Межбанковские операции

Банк осуществлял кредитные, депозитные, конверсионные операции с российскими и зарубежными кредитными учреждениями, являлся оператором межбанковского рынка. Имелись зарплатные проекты, торговый эквайринг. Актуальные предложения также отсутствуют.

Отзывы сотрудников «Банка Торгового Финансирования»

По отзывам сотрудников с 2017 года принято решение об отказе в принятии новых вкладов и пополнении действующих депозитов. Для клиентов это объясняется распоряжением руководства по соблюдению норм законодательства. Документальной информации по данному вопросу нет.

По данным, которые предоставил портал banki.ru, компания не принимает вклады, сумма которых менее 1,5 млн. р. Также наблюдаются задержки отправки денежных переводов за границу, банк объясняет это «техническими причинами».

Когда запускается процедура банкротства

Банк России обязан принять решение о санации или банкротстве кредитной организации в течение 15 дней после обнаружения оснований для подобных мер. Решение вступает в силу с момента его публикации на сайте регулятора и в СМИ. Будут запрещены все имущественные сделки, выплаты по депозитам, проведение платежей по счетам клиентов.

Если у кредитной организации Банк России отзовет лицензию, то будет начат процесс возврата долгов вкладчикам. Если это невозможно, то начнется процедура банкротства. Процесс ликвидации кредитной компании может затянуться на несколько лет. Вклады клиентам банка будут выплачиваться страховой компанией. Максимально выплачиваемая сумма составляет 1,4 млн. р., вне зависимости от количества вкладов у одного клиента.

Для клиентов – юридических лиц дело обстоит сложнее. Остатки на счетах не являются объектом страхования. Они станут кредиторами третьей очереди.

Для заемщиков банка ничего не изменится, платить кредит будет необходимо, только могут поменяться реквизиты для перечисления средств. Дело в том, что кредиты могут быть проданы или переданы другим кредитным организациям. Например, «Сбербанку», «Газпромбанку», «ВТБ 24» и т. д. Новый кредитор в обязательном порядке должен перезаключить кредитный договор с заемщиком на своих условиях. Процентные ставки по кредитам предлагаются такие же или меньшие, чем были у первоначального договора.

Отзыв лицензии является крайней мерой воздействия. В числе основных причин применения санкции числятся:

- предоставление недостоверной отчетности, задержка ее сдачи;

- недостаточность капитала;

- невозможность выполнять требования кредиторов;

- ведение рискованной политики;

- если банк не осуществляет банковские операции;

- при задержке выплат по вкладам, переводам, платежам на срок более 15 дней;

- кредитная организация производит операции, не предусмотренные в лицензии.

Банки обязаны доводить до вкладчиков любые изменения, касающиеся своей деятельности. Поэтому отозвана лицензия «Банка Торгового Финансирования» или нет, будет опубликовано на официальном сайте компании. Там же будет представлена информация о дальнейших действиях клиентов кредитной организации. Кроме того, агентство по страхованию вкладов в течение месяца оповещает каждого вкладчика об отзыве у банка лицензии отправлением заказного письма.

Онлайн заявка на кредит с Pinpay.ru Нужен кредит без залога, справок и поручителей? Удобно и быстро денег достать можно — взять взаймы!

Онлайн заявка на кредит с Pinpay.ru Нужен кредит без залога, справок и поручителей? Удобно и быстро денег достать можно — взять взаймы!