По сообщениям информационных агентств, количество действующих банков России сокращается. Центральный Банк РФ, в рамках программы санации, отзывает лицензии у субъектов финансового рынка. Этот процесс отражает тренды, которые формируются в мировой экономике.

Специфика экономики РФ

Вопрос о том, сколько банков в России на сегодняшний день, возникает не на пустом месте. Подавляющее большинство граждан трудоспособного возраста и пенсионеров страны пользуются услугами банков. Государственный бюджет в значительной мере наполняется за счет рентных платежей и акцизов от продажи на мировом рынке углеводородного сырья, продукции металлургической отрасли, сельского и лесного хозяйства. Для управления финансовыми потоками крупные компании, независимо от организационно-правовой формы, создают свои банковские учреждения. Подтверждением этому процессу могут служить «Газпромбанк» и «Почта Банк».

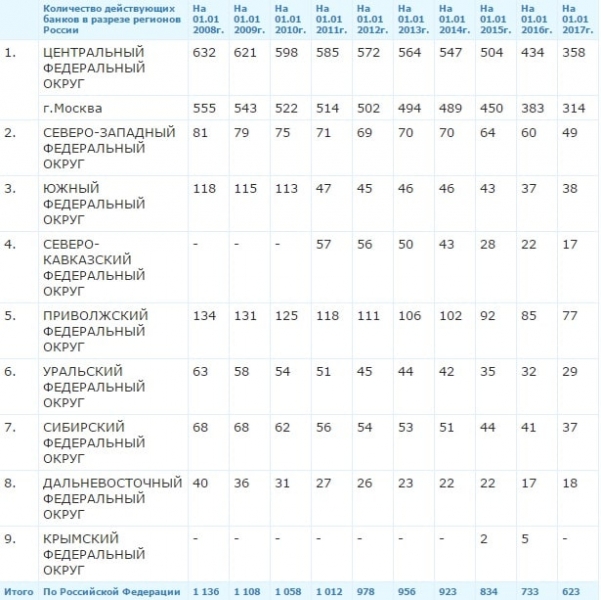

Общее количество действующих банков России 2008—2017

Правила открытия и функционирования банковского учреждения регламентируется законодательством, которое разрабатывается Центрбанком и Правительством РФ. Решающее значение для этого вида деятельности имеет современная инфраструктура. Чтобы предоставить клиенту качественную услугу, необходимо иметь в распоряжении следующие инструменты:

- организационно-информационные технологии;

- платежные системы для операций с пластиковыми картами;

- систему страхования вкладов.

Автоматизированные системы по ведению банковских операций создаются с учетом практики ведущих банков Европейского Союза и США.

Опыт развития рыночной экономики свидетельствует, что для поддержания соответствующего уровня обслуживания клиентуры банковской системе требуется специально подготовленный персонал. И не только специалисты в кредитно-финансовом секторе. Перспективные планы развития любого банковского учреждения можно успешно верстать только с учетом ситуации в мировой экономике. Поэтому аналитики и эксперты должны разбираться в тонкостях процесса и адекватно оценивать события во всех сферах межгосударственных отношений. Сегодня «Сбербанк» использует передовые информационные технологии, однако расширить сеть филиалов ему мешает политическая ситуация.

Производственный сектор за последние два десятилетия существенно сократился и доля произведенной промышленной продукции в общем объеме ВВП многократно уменьшилась. Активная часть населения частично «перетекла» в малый бизнес и частично поменяла профессию. И в том и в другом случае люди обращаются в банк, чтобы получить следующие виды кредита:

- ипотечный;

- коммерческий;

- потребительский.

Повышение спроса на ипотеку отчасти объясняется повышением производительности труда в строительном секторе и ростом доходов определенной части населения. Для банка выдача ипотечного кредита считается сделкой с высоким уровнем риска.

Количество банков в РФ, работающих на рынке коммерческих и потребительских кредитов, за истекшее десятилетие снизилось. Отрицательная динамика объясняется возросшими требованиями к объему валютных резервов со стороны Центробанка России. Изменению конъюнктуры рынка поспособствовали микрофинансовые организации – МФО. В настоящий момент процесс передела сфер влияния незавершен. Ситуация осложняется кризисными явлениями в мировой и отечественной экономике. Аналитики прогнозируют ужесточение требований к деятельности коммерческих банков со стороны Центрального регулятора.

Структура банковской системы

Кредитно-финансовые учреждения призваны обеспечить стабильную деятельность крупных компаний и субъектов малого бизнеса. Расчетно-кассовое обслуживание юридических лиц, открытие депозитов и выдача кредитов для граждан необходимо выполнять в соответствии с принятыми нормами и правилами. Оптимальное количество банков, обслуживающих экономику страны, можно определить лишь приблизительно. Некоторые аналитики считают, что 500 банковских учреждений для сырьевой экономики России будет вполне достаточно. На начало 2008 года их насчитывалось 1136. Именно в этом году мировую финансовую систему «накрыла» первая волна кризиса.

С этого момента в Российской Федерации запущен процесс санации банковской системы. Центробанк РФ утвердил более жесткие правила поведения на финансовом рынке. При детальном анализе ситуации картина складывается следующая. Больше половины коммерческих банков имеют головные офисы в Москве и Центральном Федеральном округе. Соответственно, в субъектах Федерации, расположенных на востоке страны, доступ к банковским услугам существенно ограничен. Сложившееся положение не лучшим образом влияет на развитие удаленных от центра регионов и не способствует росту благосостояния проживающего там населения.

Для устранения сложившегося дисбаланса необходимо применять меры государственного регулирования. Именно эту задачу решает Центробанк России в текущий момент. Согласно действующим законодательным актам банковские учреждения подразделяются по следующим категориям:

- клиентские;

- отраслевые;

- функциональные.

Клиентские банки ориентированы на обслуживание частных и юридических лиц. Открытие депозитов и выдача кредитов для граждан регламентируется соответствующими инструкциями. Региональные банки привлекают клиентов из числа предпринимателей и крупных компаний бесплатным открытием расчетных счетов и минимальными комиссионными сборами за выдачу наличных.

По мнению представителей малого бизнеса, в каждом субъекте РФ, должен действовать банк, обслуживающий местных производителей и предпринимателей. Банковские учреждения отраслевого профиля учреждены целенаправленно для развития определенного сектора экономики. Приоритетная задача «Россельхозбанка» — финансировать предприятия агропромышленного комплекса. При этом в филиалах и дополнительных офисах банка потребительский кредит доступен и горожанам, и жителям сельской местности. Финансовые учреждения отраслевого типа предоставляют гражданам дополнительные возможности для повышения качества жизни.

Функциональные или специализированные банки призваны оказывать услуги в узком сегменте. Наиболее востребованная услуга – выдача ипотечного кредита. Количество банков в России на сегодня, которые занимаются ипотекой, – 96. По европейским нормам это очень мало. Аналитики отмечают, что значительная часть учреждений этого профиля сосредоточена в Москве и Санкт-Петербурге. Жители Сибири и Дальнего Востока тоже могут воспользоваться одной из 12 программ ипотечного кредитования в банке «Кедр». В «ЮниКредит Банке» таких программ более двух десятков. Предложения рассчитаны на группы населения с разным уровнем дохода.

Как определить надежность банка

Когда граждане узнают из средств массовой информации об отзыве лицензии у очередного коммерческого банка, то оптимизма им такие известия не добавляют. Многочисленные консультанты по финансовой грамотности вываливают на головы рядовых потребителей огромный объем информации о том, как сохранить свои сбережения. В настоящее время количество людей, хранящих купюры разного достоинства в «чулках» или «подушках», снизилось до минимума. Но этого не достаточно, чтобы получить специальные знания о том, какому банковскому учреждению отдать на хранение свои заработанные тяжелым трудом «капиталы».

Если задаться вопросом, сколько банков осталось в России на сегодня, то однозначного ответа получить не удастся. У стороннего наблюдателя создается впечатление, что маховик отзыва лицензий на право банковской деятельности раскручивается все сильнее и сильнее. Имеет смысл напомнить, что десять лет назад в РФ насчитывалось более 1000 банковских учреждений. К началу 2017 года их осталось 623. Через четыре месяца, на начало апреля, в реестре значилось уже 607 брендов. Даже многие специалисты в банковском деле не всегда понимают логику этого процесса. В непростой ситуации оказались и вкладчики.

Информационные технологии внедряются в банковские процедуры высочайшими темпами. Рядовым потребителям предоставляется все больше услуг и возможностей, которые облегчают покупку товаров, оплату услуг, расчеты между собой. К удобному и простому сервису человек привыкает быстро. Одновременно повышается риск потери своих денег в результате действий мошенников или при закрытии банка. После крупных скандалов, вызванных отзывом лицензий в 2013–2014 годах, Правительство РФ приняло решение о страховании вкладов частных лиц. Это правильное решение, направленное на улучшение самочувствия граждан.

Обязательному страхованию подлежит скромная сумма 1,4 млн рублей. Многие люди благодарны и такой заботе со стороны государства. Однако задачи о выборе надежного банка эта процедура не решает. Задача осложняется тем, что значительная часть потенциальных вкладчиков элементарно не имеет выбора. Это жители небольших городков, где имеют свои представительства два—три банковских офиса. Изучать рейтинги и отзывы «благодарных клиентов» нет смысла. Но и пускать ситуацию на самотек тоже недопустимо.

Логика событий и направленность процессов в финансовой сфере позволяет сделать один важный вывод. Банки РФ, входящие в реестр системно значимых для экономики государства, можно с достаточным основанием отнести к категории надежных и доверить им свои накопления. В их числе значатся «Сбербанк», «Альфа-Банк», «Росбанк», «Россельхозбанк». Заботясь о сохранении своих сбережений, рекомендуется проявлять интерес к информации, которая касается банковской сферы. Сокращение числа банков будет продолжаться. На каком рубеже наступит стабилизация, покажет время.

Онлайн заявка на кредит с Pinpay.ru Нужен кредит без залога, справок и поручителей? Удобно и быстро денег достать можно — взять взаймы!

Онлайн заявка на кредит с Pinpay.ru Нужен кредит без залога, справок и поручителей? Удобно и быстро денег достать можно — взять взаймы!