Автокредитование сегодня предлагают многие банки. Часто для выдачи ссуды они предлагают клиенту оформить страхование автокредита: КАСКО и страховку жизни. Несмотря на заверения кредитных менеджеров, последняя услуга не входит в число условий для получения кредита, хотя и может в определенных ситуациях помочь справиться с обслуживанием долга.

- Виды страхования при покупке машины в кредит

- Возможности, которые дает страховка

- Отказ от страховки и его последствия

Виды страхования при покупке машины в кредит

Страховка жизни клиента при автокредите (СЖ) – одна из дополнительных услуг, которые предлагают банки желающим взять кредит на покупку автомобиля. При этом клиент, соглашающийся заключить такой договор страхования, де-факто получает больше шансов на одобрение заявки.

Страхование при заключении договора на покупку авто в кредит делится на два вида:

- обязательное;

- опциональное (необязательное).

К числу первых относится, например, страховка по КАСКО, обязательная в большинстве банков (но не во всех). В программах, позволяющих не оплачивать страхование авто, обычно выше ставка и жестче требования, а также больше первоначальный взнос.

Страхование жизни же продукт опциональный, но некоторые банки «забывают» сообщить об этом, фактически, вынуждая заемщика получить не нужную ему услугу.

Страхование жизни («жизни и здоровья» в терминологии банков и страховых компаний) – услуга, в соответствии с условиями которой клиент, заключивший договор, может быть избавлен от финансовых претензий со стороны банка в период действия договора, если наступят определенные обстоятельства:

- проблемы со здоровьем, повлекшие нетрудоспособность и потерю доходов (временную или постоянную);

- гибель заемщика (долг застрахованного не перейдет на его родственников);

- другие обстоятельства, если таковые перечислены в договоре.

Как видно, это дополнительная страховка, призванная снизить финансовые риски банка и заемщика. Но за такую услугу клиент должен доплатить: стоимость полиса может быть включена в тело кредита или оплачена отдельно.

Возможности, которые дает страховка

Исходя из вышесказанного, подобная услуга обладает очевидным преимуществом для клиента банка: если случится предусмотренный договором случай, страховая компания погасит задолженность, избавив заемщика (или его родственников) от долга.

Кроме того, это выгодно и страховщику, и банку:

- страховая компания получает выплачиваемую за полис премию;

- банк минимизирует риск невозврата денег;

- увеличивается сумма кредита (если его включили в «тело» ссуды);

- кредитно-финансовое учреждение получает некоторое комиссионное вознаграждение.

Большинство банков предлагают застрахованным клиентам более выгодные процентные ставки, на 1-2 пункта ниже, чем при кредитовании в общем порядке. Хотя это и может компенсироваться возросшей суммой долга.

Как говорилось ранее, страхование жизни по закону не может быть обязательным требованием для выдачи кредита. На практике же многие банки стараются утаить от клиента возможность отказа от услуги, чтобы получить дополнительный доход и снизить риск. Более того, при отказе банк может вынести отрицательное решение по кредиту.

Следует помнить, что навязывание данной услуги по закону не допускается, и не может служить причиной для отказа банка в выдаче средств.

Если же страховка все же была навязана, уплаченную сумму можно попробовать вернуть.

Отказ от страховки и его последствия

Оформить отказ можно несколькими путями:

- Непосредственно при оформлении кредита. Вероятнее всего, банк будет настаивать на покупке полиса, но закон на стороне заемщика: от услуги можно отказаться. Скорее всего, переплата по кредиту в этом случае увеличится.

- Постфактум, после получения кредита: в некоторых ситуациях договор предусматривает возможность расторжения соглашения о страховке до наступления страхового случая. Важно внимательно изучить бумаги на предмет этой возможности.

- Через суд.

Существует законодательно закрепленное понятие «период охлаждения», когда клиент, оформивший страховой договор, вправе отказаться от этой услуги с возвратом средств. С 1 января 2018 года этот период был продлен с 5 до 14 дней. За это время можно обратиться в страховую компанию за возвратом денег, но только если в «период охлаждения» не произошел страховой случай.

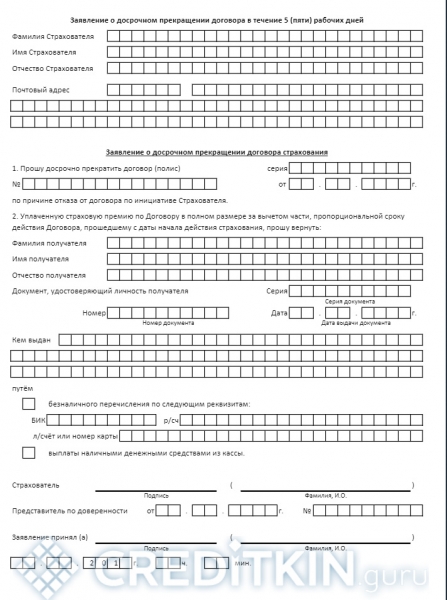

Для расторжения до истечения периода охлаждения следует:

- написать страховщику заявление, где клиент отказывается от договора;

- отправить его на официальный адрес компании заказным письмом с описью и уведомлением;

- приложить реквизиты для перечисления средств;

- дождаться возврата средств.

Образец такого заявления можно скачать.

Нажмите, чтобы увеличить

Еще один важный момент – следует учитывать срок начала действия договора. Например:

- полис действует со 2 числа;

- клиент обратился за возвратом 10 числа.

Деньги ему должны вернуть, но за вычетом 8 дней, возврат за истекший оплаченный срок не производится.

Если же заемщик не успел принять решение за период охлаждения, можно попытаться уладить вопрос с банком, узнав, допускает ли он расторжение договора и продление срока охлаждения. На практике чаще приходится обращаться в суд. Можно, изучив документы, доказать, что страховка была навязана, и тогда деньги вернут.

Отказ от страховки не влияет на кредитную историю и «рейтинг» заемщика перед банковскими учреждениями. Единственное его последствие – увеличение размера переплаты по кредиту. Также, если было принято решение расторгнуть через суд, это может повлечь за собой определенные финансовые издержки.

Специальные программы дополнительного страхования жизни и здоровья предлагают банки ВТБ, «Альфа-Банк», «Сетелем», «Совкомбанк», «Уралсиб» и многие другие.

Во многих банках предлагаются купить также онлайн полис ОСАГО, например, такой услугой можно воспользоваться в дочерней компании Альфа-Банка «Альфа Страхование». Данный вид страхования является обязательным для всех участников дорожного движения и никак не связан со способом приобретения авто – самостоятельно либо в кредит.

Онлайн заявка на кредит с Pinpay.ru Нужен кредит без залога, справок и поручителей? Удобно и быстро денег достать можно — взять взаймы!

Онлайн заявка на кредит с Pinpay.ru Нужен кредит без залога, справок и поручителей? Удобно и быстро денег достать можно — взять взаймы!