Вопрос, можно ли вернуть страховку по кредиту в ВТБ, является очень актуальным, поскольку волнует абсолютно всех потенциальных заемщиков. Страхование вынуждает нести дополнительные расходы дополнительно к переплате по процентам за использование денег. Ситуация усугубляется и за счет того, что страховку необходимо ежегодно продлять до момента окончательного погашения кредита.

- По каким видам кредитов предусмотрено страхование

- Возможности отказа от договора

- Порядок действий по возврату и последствия отказа

По каким видам кредитов предусмотрено страхование

ВТБ может похвастаться достаточно широкой линейкой продуктов. В активе банка по состоянию на 2018 год есть потребительские и автокредиты, кредитные карты и ипотека. И каждая из вышеперечисленных программ предусматривает различные виды страховой защиты и заключение индивидуального либо коллективного договора страхования.

Так, при оформлении кредитки банковские менеджеры будут навязывать одну из двух программ страхования:

- Защита от потери источника доходов: включает выплату страховой суммы, если заемщик потеряет работу, а также в случае полной или временной утраты трудоспособности в связи с болезнью или по причине несчастного случая. Полное погашение кредита осуществляется в случае смерти заемщика.

- Защита кредита. Эта программа предусматривает компенсацию непогашенной суммы кредита за счет денег страховой компании в случае временной потери трудоспособности, приобретения инвалидности в результате болезни или от несчастного случая, а также в случае смерти заемщика в связи с болезнью или по причине несчастного случая.

Обратившись за потребительским кредитом в ВТБ, необходимо быть готовым к страхованию по одной из двух программ:

- «Лайф+» – предусматривает только страховку жизни и здоровья физических лиц.

- «Профи» – эта программа помимо страхования рисков от временной или постоянной потери способности работать и смерти также включает страховку от потери работы.

Условием автокредитования является страховка транспортного средства по КАСКО. Необходимость заключения этого договора обусловлена обеспечением целостности и сохранности предмета залога. В случае ДТП, угона, преступных действий сторонних лиц страховая компания погасит частично или полностью задолженность по кредиту. Хотя банк предлагает кредиты на покупку авто и без оформления КАСКО, например, в рамках программы «Свобода выбора».

Также в соответствии с действующим законодательством обязательно осуществляется страховка ипотеки от рисков повреждения и утраты. Дополнительно банк будет требовать застраховать жизнь и здоровье, а также подписать договор титульного страхования. Эти страховки являются добровольными, но с целью более эффективного влияния на заемщика банк повышает процент по кредиту в случае их отсутствия. Таким образом, клиенту приходится выбирать: либо платить больше по ипотеке на 1%, или же нести дополнительные расходы.

Страховка платится ежегодно до момента окончательного погашения кредита, исключением является титульное страхование – только в течение первых трех лет после подписания договора купли-продажи недвижимости.

Возможности отказа от договора

Учитывая, что страховые платежи являются дополнительными расходами, многие заемщики задумываются над тем, как отказаться от заключения подобных договоров. Ситуация еще больше усугубляется через год после получения кредита, когда приходит время пролонгировать срок действия страховки. Многие заемщики после 12 месяцев постоянных платежей по кредиту не очень-то хотят платить деньги в пользу страховых компаний, ведь лучше их направить на выплату обязательств. Поэтому им будет интересно узнать, что полис страхования прекращает действовать в следующих случаях:

- Окончания срока действия.

- Выполнения страховой компанией всех условий в рамках соглашения.

- По решению суда.

- Полной выплаты кредита.

- Невыплаты страховой премии.

- В других случаях.

Также заемщик имеет право досрочно расторгнуть соглашение в любой момент путем подачи письменного заявления. Но в таком случае встает вопрос о возможности возврата средств. Ведь клиент заплатил за весь период действия договора, а пользовался ним значительно меньше. В аналогичную ситуацию попадает заемщик при досрочном погашении кредита.

Частичное досрочное погашение кредита не является причиной разрыва договора страхования. Ведь сам кредитный договор, обязательства по которому страхуются, продолжает действовать.

Реальность возврата денег зависит от типа договора. Если он коллективный, то разорвать в течение периода охлаждения не получится. Договор заключается между двумя юридическими лицами – банком и страховой компанией, а заемщик просто включается в список застрахованных лиц. Отменить досрочно такой полис нельзя, только если эта возможность прописана в условиях. Но обычно такой тип договора заключается как раз с целью избежать возврата.

Индивидуальный полис дает возможность заемщику получить часть или полностью все деньги, которые он потратил на страховку. Главное успеть написать заявление в течение срока охлаждения, который в соответствии с действующим законодательством длиться 14 календарных дней.

Подобное правило действует и при расторжении договора вследствие досрочного погашения кредита. В таком случае рассчитывать на часть страховой премии заемщик может только, если в полисе есть четкая привязка размера платежа к остатку задолженности. Но это сделать будет довольно сложно и придется обращаться в суд. Как показывает действующая судебная практика, не всегда банки выигрывают подобные дела, главное доказать, что страховка была навязана.

По общим правилам страхования в ВТБ допускается возможность возврата части уплаченной страховой премии, если, как указано в договоре, необходимость в страховании отпала. В то же время это происходит по согласованию сторон, при одностороннем же отказе со стороны клиента уплаченные взносы не возвращаются.

Порядок действий по возврату и последствия отказа

Отказ от страховки и расторжение договора происходит после письменного заявления заемщика.

В зависимости от срока действия полиса страхования используются два варианта возврата средств:

- Если заемщик хочет расторгнуть договор после получения кредита в течение так называемого периода охлаждения, тогда ему должны вернуть страховой платеж в полном размере. При условии, что за этот промежуток времени не произошли события, имеющие признаки страхового случая. Например, период охлаждения по по полису страхованию от несчастных случаев в ВТБ составляет 14 дней.

- Когда же клиент планирует расторжение значительно позже, страховщик возместит страховой платеж за то количество дней, в течение которых полис уже не будет действовать.

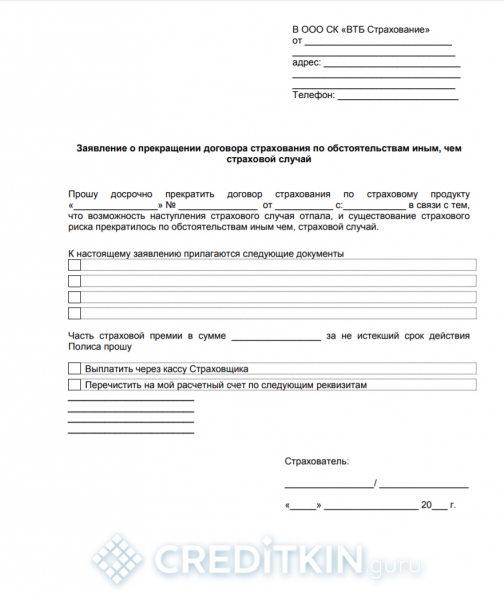

Как в первом, так и втором варианте заемщику необходимо сначала написать заявление о досрочном прекращении договора. Взять образец заявления можно в банке, в офисе страховщика, также бланк можно скачать по ссылке. Кроме заявления также понадобиться взять свой экземпляр страхового полиса и документ, подтверждающий факт оплаты взноса (квитанция или платежное поручение). Количество и перечень документов зависит от страховщика и указывается непосредственно в договоре. Возврат страховой премии осуществляется в течение 10 рабочих дней после получения страховщиком заявления на счет, указанный клиентом.

Заявление о прекращении договора страхования

Относительно же последствий подобных действий, то заемщику, не желающему продолжать страховаться или который хочет досрочно отменить договор страхования, следует учесть, что банк:

- В случае отсутствия добровольных договоров страхования поднимает плату по кредиту на 1 п.п.

- В случае обязательного страхования ипотеки имеет право разорвать кредитный договор и потребовать досрочно выполнить обязательства по кредиту.

Если расторжение договора страхования связано с планом закрыть кредитные обязательства раньше срока, обратите внимание также на нюансы досрочного погашения кредита в ВТБ.

Онлайн заявка на кредит с Pinpay.ru Нужен кредит без залога, справок и поручителей? Удобно и быстро денег достать можно — взять взаймы!

Онлайн заявка на кредит с Pinpay.ru Нужен кредит без залога, справок и поручителей? Удобно и быстро денег достать можно — взять взаймы!