Выбирая, в каком банке лучше рефинансировать кредит, необходимо руководствоваться, прежде всего, величиной предлагаемой процентной ставки. Но также надо обращать внимание на условия, которые могут содержать дополнительные комиссии. Именно из-за подобных нюансов перекредитование может обернуться не такой высокой выгодой, как ожидал клиент. Сегодня многие банки предлагают такую услугу в различных вариациях, позволяя объединить в один несколько займов как в стороннем банке, так и у себя, а также предоставить дополнительные наличные средства.

Ключевой параметр рассматриваемой услуги – малые проценты, поэтому важно оценить предложения и отыскать банки, предоставляющие самые выгодные условия. В общем случае порядок получения таков:

- клиенты делают заявку через сайт или приходят лично;

- предоставляют пакет документов;

- если заявка одобрена, то заемщику на указанный счет переводятся средства, которыми погашаются рефинансируемые кредиты, и человек выплачивает новый кредит по установленному графику.

Основным требованием, которое предъявляют все банки к рефинансируемым кредитам, – отсутствие просроченной задолженности, штрафов и несвоевременного внесения платежей.

Процедура для ИП, в целом, аналогична, но индивидуальным предпринимателям, в отличие от физических лиц, банки могут предлагать несколько иные условия, определяемые индивидуально. Может понадобиться залог имущества, оборотных средств, дополнительные документы, поручительство и т.д.

Какие банки рефинансируют кредиты: лучшие предложения в 2018

Ниже представлен сравнительный список лучших предложений банков, которые занимаются рефинансированием в 2018 году:

| Банк/Условия | Сумма, руб | Процентная ставка | Срок | |

|---|---|---|---|---|

| Сбербанк | потребительский | до 3 млн. | 13.5% | до 5 лет |

| ипотека | от 1 млн. | от 9,5% | до 30 лет | |

| Россельхозбанк | потребительский | до 1 млн. | 11.5% | до 84 мес. |

| ипотека | от 100 тыс. до 20 млн. | от 9.05% | до 30 лет. | |

| Почта Банк | до 1 млн. | от 12,9% | до 5 лет | |

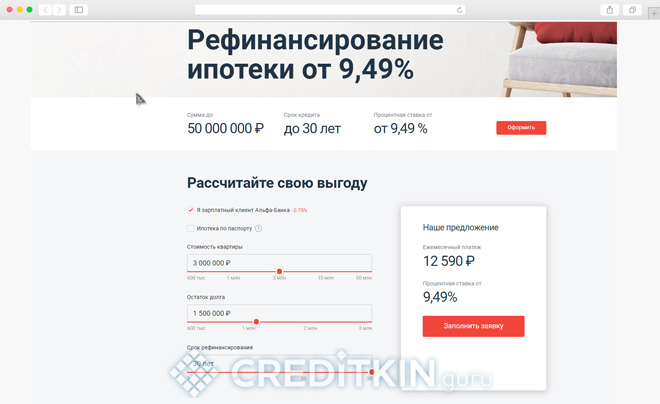

| Альфа-Банк | потребительский | до 3 млн. | от 11.99% | до 7 лет |

| ипотека | до 50 млн. | от 9.49% | до 30 лет | |

| Газпромбанк | потребительский | до 3.5 млн. | от 12.4% | до 7 лет |

| ипотека | от 500 тыс. | от 9.2% | до 30 лет | |

| Тинькофф | лимит по карте до 700 тыс. | от 12.9% | — | |

Почти все представленные кредитные организации предлагают выгодное объединение нескольких (обычно до 5) кредитов в один: потребительских, автомобильных и выданных по картам. По перекредитованию ипотеки в этих банках есть отдельная программа, но допускается включать ее в объединенный кредитный продукт. Правда, взять такой кредит получится лишь в том случае, если позволяет максимальная сумма, которая в рамках универсального предложения обычно существенно ниже.

«Газпромбанк» позволяет перекредитовать потребительские займы и ипотеку. «Почта Банк» занимается только потребительским и авто рефинансированием.

Тинькофф предлагает получить кредитную карту Platinum, входящую в рейтинг наиболее популярных в России, для погашения любых кредитов сторонних банков. Клиентам банка доступна услуга «Перевод баланса», с помощью гражданам дают возможность сделать перевод кредитных средств с карты на счет другого банка для погашения взятого там кредита (или нескольких).

Для удобства заемщиков на сайтах банков обычно присутствует кредитный калькулятор, позволяющий оценить примерную стоимость кредита. Пример ипотечного калькулятора от Альфа-Банка представлен ниже.

Такая оценка дает потенциальному кандидату на рефинансирование понять выгоду такого решения и подобрать лучшие предложения из имеющихся с самыми низкими процентами.

Выгода рефинансирования

Данная процедура дает клиенту возможность облегчить ссудное бремя путем слияния нескольких займов в один и продления срока. Платить нужно меньше, и ежемесячный взнос не так сильно бьет по бюджету. Дополнительным плюсом может стать возможность освободить имущество от залога и избавиться от страховки, если новый банк не предъявляет такого требования.

Обратная сторона медали – время кредитования продлевается, то есть платить нужно меньше, но дольше, соответственно, может повыситься и сумма переплаты. Перед тем, как подавать заявку, следует оценить все «за» и «против», чтобы сделать верный выбор. Особенно это касается ипотечных банковских продуктов, платежи по которым придется вносить несколько десятков лет.

Онлайн заявка на кредит с Pinpay.ru Нужен кредит без залога, справок и поручителей? Удобно и быстро денег достать можно — взять взаймы!

Онлайн заявка на кредит с Pinpay.ru Нужен кредит без залога, справок и поручителей? Удобно и быстро денег достать можно — взять взаймы!