Вернуть страховку по кредиту в «Промсвязьбанке» можно до конца месяца, в котором был получен кредит. Однако сначала разберемся, можно ли не оформлять полис вообще.

- Обязательна ли страховка при кредитовании

- Как вернуть необязательную страховку

- Как вернуть страховку при досрочном погашении

- Что будет с кредитом после отказа от страховки

Обязательна ли страховка при кредитовании

Законы Российской Федерации устанавливают, что никто не может принудить гражданина страховать жизнь и здоровье. Таким образом, когда кредитный менеджер заявляет, что для получения кредита нужно обязательно оформить страховку, это обман. По закону за принудительное оформление полиса банку может грозить ответственность, однако на практике факт принуждения доказать довольно сложно.

Во-первых, договор с клиентом составляется так, что подпись человека подтверждает его добровольное согласие застраховаться. Навязывание страховых услуг при таком раскладе можно подтвердить аудио- или видеозаписью разговора с менеджером. Позаботьтесь об этом, если планируете оспаривать законность действий банка в суде.

Во-вторых, менеджер может говорить, что страхование необязательно, но при этом доверительным тоном сообщает клиенту, что полис поспособствует принятию положительного решения банка. Кроме того, сотрудники банка могут запугивать клиента повышением ставки или уменьшением суммы кредита.

В-третьих, страховка действительно обязательна при отдельных видах кредитования. В обязательном порядке полис оформляется на:

- недвижимость при получении ипотеки;

- транспортное средство при автокредитовании;

- жизнь и здоровье клиента при оформлении ипотеки с государственной поддержкой;

- любое залоговое имущество.

В этих четырёх случаях клиент может повлиять только на условия страхования. Например, подыскать оптимальное предложение в другой страховой компании, а не соглашаться на то, что предлагает банк. Кроме того, иногда экономнее выходит оформлять отдельные полисы на каждый тип страхования, а не соглашаться на комплексный пакет услуг.

Таким образом, страхование не всегда является обязательным. При получении потребительских займов или товарных кредитов от него можно отказаться на законных основаниях.

Как вернуть необязательную страховку

До 30 числа месяца, в котором происходило подписание договора кредитования, подайте заявление в банк. «Промсвязьбанк» списывает комиссию за страховку 30 числа каждого месяца. Если успеть подать заявление до этой даты, то можно рассчитывать на возврат суммы в полном объёме. Правило действует исключительно в первом месяце кредитования. Если вы подаете заявление до 30 числа следующего месяца, это никак не повлияет на возможность возврата денег.

Не путайте 30-е число месяца и 30 дней после заключения договора. По истечению тридцати дней после подписания договора вы получите отказ “Промсвязьбанка” в возвращении страховки.

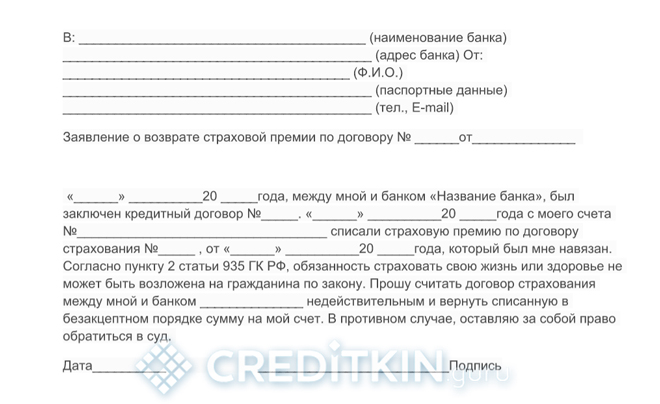

Если с вашей стороны все требования соблюдены, а банк также отказывает в возврате страховки, порядок действий следующий:

- В свободной форме пишите претензию, в которой излагаете ситуацию и требуете обоснование отказа в письменной форме. Все бумаги обязательно составляются в 2 экземплярах, чтобы копия с номером обращения и подписью принявшего сотрудника осталась у вас на руках.

- Ожидайте ответа банка на претензию. Процесс можно ускорить звонками в офис и написанием отзывов в интернете – крупные банки беспокоятся о своём имидже и быстро реагируют на подобные ситуации.

- Обратитесь напрямую к страховщику. Вполне возможно, что он примет решение, отличное от мнения банковского учреждения, и вернет всю сумму страховой премии либо пересчитает ее исходя из срока фактического пользования страховой защитой.

- Если везде вам дали отказ, обращайтесь в Роспотребнадзор, Федеральную антимонопольную службу России или оставьте жалобу на сайте Банка России. Если заявление обосновано, эти инстанции начнут своё разбирательство, а вам останется дожидаться результата.

В случае если вышеперечисленные действия не принесли результата, подавайте исковое заявление и защищайте свои интересы в суде.

Как вернуть страховку при досрочном погашении

“Промсвязьбанк” присоединяет своих клиентов к договору коллективного страхования. Это означает, что выгодоприобретателем и страхователем является банк, а заемщик не вправе расторгать договор в индивидуальном порядке, поскольку не является одной из сторон сделки.

При досрочном исполнении обязательств перед банком договор страхования продолжает действовать на тех же условиях. Пересчета страховых сумм не производится.

Но и здесь есть свой плюс — если в течение срока, на который заключался договор, произойдет страховой случай, клиент может рассчитывать на страховое возмещение. И факт отсутствия обязательств перед кредитным учреждением никак не влияет на право получения выплаты.

Единственный шанс вернуть свои деньги при досрочном исполнении обязательства возникает, если погашение долга произошло в первый же месяц использования кредитных средств. Такое встречается редко, в основном, при получении крупного незапланированного ранее дохода.

Порядок действий здесь следующий:

- пишете заявление о расторжении договора в связи с досрочным погашением долга в течение первого месяца использования заемных средств;

- прилагаете копию договора кредитования и документ, подтверждающий досрочное погашение в полном объёме;

- ожидаете возврата денег на свой банковский счет.

Ещё во время заключения договора со страховщиком внимательно прочитать документацию и обратить особое внимание на пункт, касающийся досрочного гашения. В этом случае вы будете изначально уведомлены, что досрочное исполнение обязательств не является основанием возврата уплаченной страховой премии.

Что будет с кредитом после отказа от страховки

Поскольку договор уже заключён, банк не сможет отказаться от оказания услуг или скорректировать условия их оказания в одностороннем порядке. Но при этом заемщик может лишиться приятных бонусов.

Так, например, ставка кредитования понижается через каждые 12 платежей на 1% при условии своевременной уплаты ежемесячных взносов. Максимальный размер, на который может быть снижена ставка, равен 3 процентным пунктам. Таким образом, по прошествии 3 лет действия кредитного соглашения ставка может снизиться на 3%. При досрочном (в течение первого месяца) отказе от страховой защиты заемщик теряет право на такое снижение процентов и продолжает нести расходы за пользование заемными ресурсами на прежних условиях.

В том, что действие договора страхования продолжается и после досрочной выплаты долга, также есть свой плюс. Никто не застрахован от постоянной или временной утраты трудоспособности. При отсутствии страховой защиты, даже не имея за плечами обязательств перед банком, можно оказаться в трудной жизненной ситуации. Тогда-то и придут на помощь те самые денежные средства, которые можно получить в качестве страхового возмещения.

Онлайн заявка на кредит с Pinpay.ru Нужен кредит без залога, справок и поручителей? Удобно и быстро денег достать можно — взять взаймы!

Онлайн заявка на кредит с Pinpay.ru Нужен кредит без залога, справок и поручителей? Удобно и быстро денег достать можно — взять взаймы!